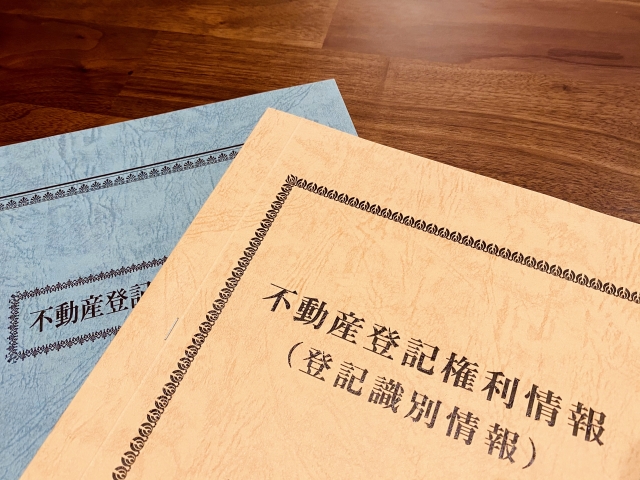

相続登記が義務化!

被相続人(亡くなった方)から不動産を相続する際、被相続人から相続人に名義変更するのが一般的ですが、現時点では相続登記の申請義務はございません。

ただ、相続登記の申請義務がなかったため、所有者不明の不動産が多くなり、様々な社会問題が生じていることから、2024年より相続登記の申請が義務化されることが決定しております。

相続により不動産を取得した人は取得から3年以内に相続登記をする義務があり、正当な理由なく期限内に登記をしなかった場合は、10万円以下の過料の罰則があります。

2024年から施行されますが、2024年以前に相続した不動産で、相続登記していない不動産についても遡及して適用されるので注意が必要です。

相続登記費用は不動産所得の経費にできる?

被相続人が賃貸アパート経営等を行っており、その不動産賃貸業を相続人が継ぐ際に、相続人が不動産所得の確定申告で相続登記に係る費用を必要経費に算入できるかについて質問を受けることが多いです。

結論:相続登記費用は不動産所得の必要経費に算入できます。

相続登記費用には、具体的には登録免許税や司法書士報酬が該当します。賃貸物件などの業務用資産の相続登記費用は不動産所得の必要経費に算入できます。業務用ではない自宅部分の相続登記費用は算入できませんので注意してください。

所得税基本通達37-5

固定資産税等の必要経費算入

業務の用に供される資産に係る固定資産税、登録免許税(登録に要する費用を含み、その資産の取得価額に算入されるものを除く。)、不動産取得税、地価税、特別土地保有税、事業所税、自動車取得税等は、当該業務に係る各種所得の金額の計算上必要経費に算入する。

(注)1 上記の業務の用に供される資産には、相続、遺贈又は贈与により取得した資産を含むものとする。 2 その資産の取得価額に算入される登録免許税については、49-3参照

参考までに、相続税の申告において、相続登記費用は被相続人の債務ではないので、債務控除の対象にはなりません。相続税申告をご自身で作成される際にはご注意ください。