相続税の申告期限は相続開始(お亡くなりになった日)から10か月以内となっています。

原則としては、申告期限内に遺産分割を行い、相続税の申告を行うことにより小規模宅地の特例を適用できることになります。

ただ、①遺産分割が期限内にまとまらない場合や②遺産分割は期限内に行ったが申告が期限をすぎてしまった場合(期限後申告)に小規模宅地の特例が適用できるかについて説明いたします。

①遺産分割が期限内にまとまらない場合

遺産分割がまとまらない場合(未分割)でも、未分割の状態で相続税の申告を行うことになります。

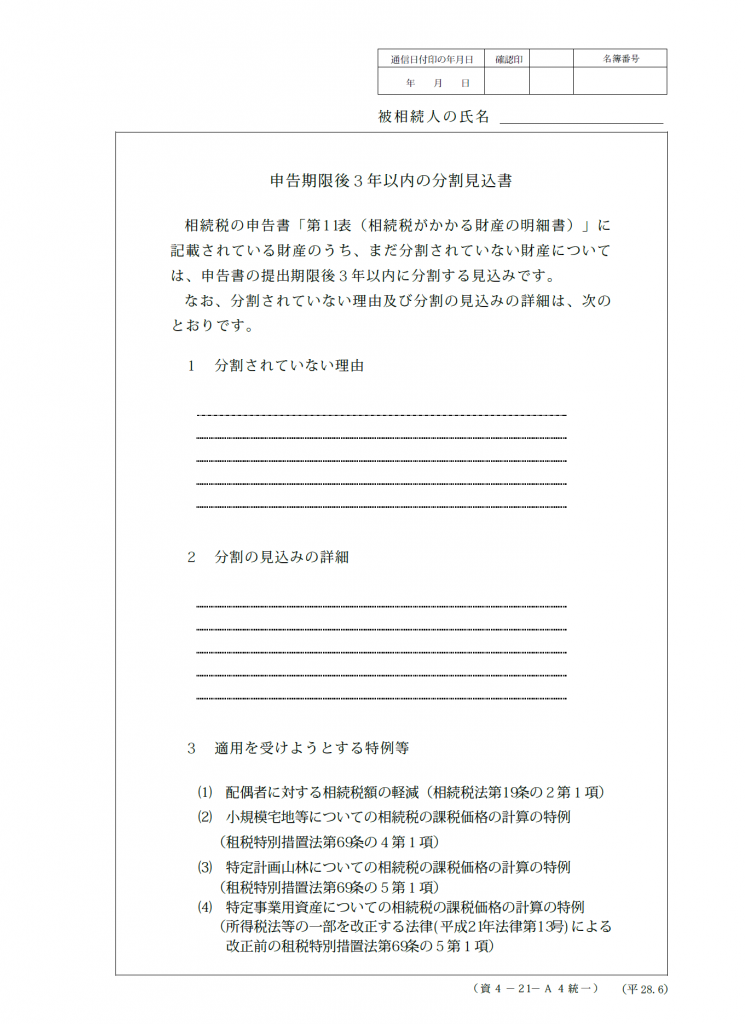

その際、「申告期限後3年以内の分割見込書」を申告書に添付することが必要となります。

その後、3年以内に遺産分割がまとまり遺産が分割されると、遺産分割が行われた日から4ヵ月以内に手続き(更正の請求)を行うことにより、小規模宅地の特例を適用できることになります。

さらに、申告期限後3年以内に、訴訟や調停などの理由により遺産分割が行われなかった場合は、

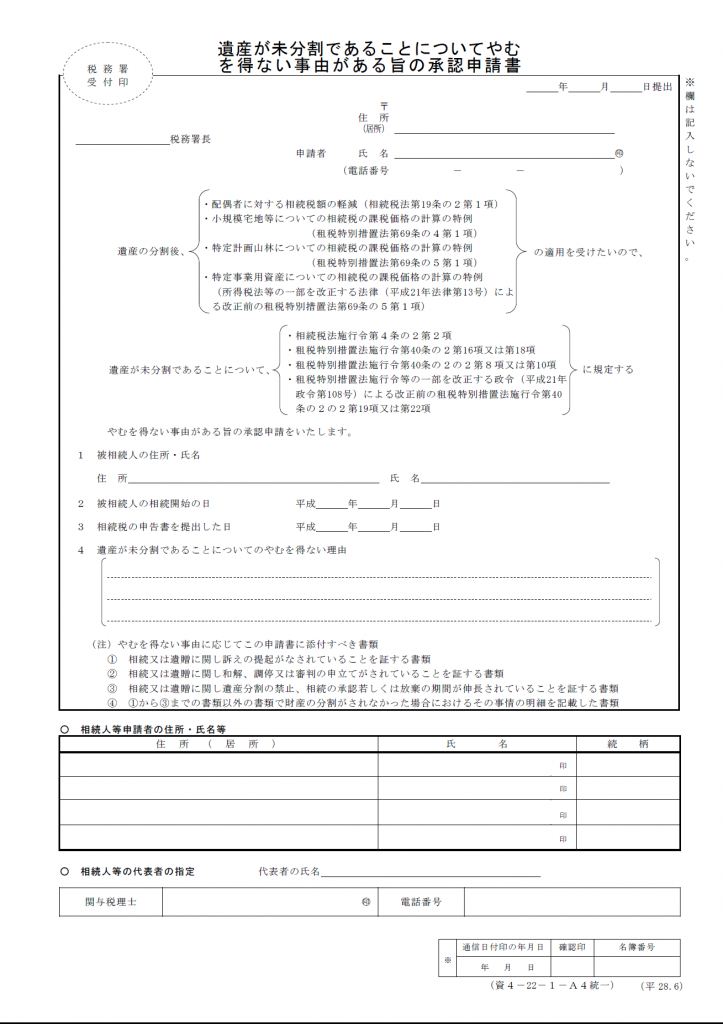

「遺産が未分割であることについてやむを得ない理由がある旨の承認申請書」を3年を経過する日の翌日から2ヵ月以内に承認申請書を税務署に提出する必要があります。

この承認申請書の提出が1日でも遅れると特例の適用を受けることができないので細心の注意を払う必要があります。

その後、遺産分割ができることになった日の翌日から4ヵ月以内に手続き(更正の請求)を行うことにより小規模宅地の特例が適用できることになります。

②遺産分割は期限内に行ったが申告が期限をすぎてしまった場合(期限後申告)

遺産分割が申告期限内に行われている場合は、申告期限3年以内かどうかを問わず期限後申告において小規模宅地の特例を適用できます。

申告期限後3年以内の分割見込書(国税庁HPより)

遺産が未分割であることについてやむを得ない理由がある旨の承認申請書(国税庁HPより)