配偶者居住権については、民法改正により令和2年4月1日に施行されます。

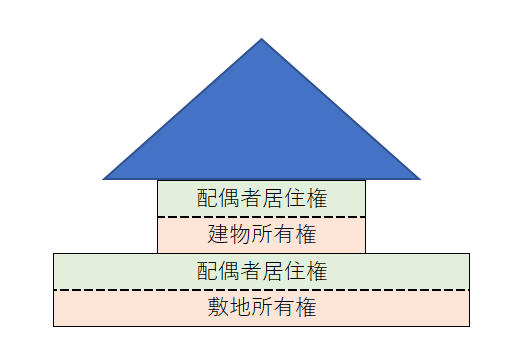

節税対策に利用できる可能性や、令和2年4月1日以降に遺言書を作成する際に考慮する必要が出てくると思いますのでご紹介いたします。 配偶者居住権は、夫(妻)が亡くなった時に自宅を相続できなくても、以前から住んでいた配偶者は引き続き自宅に住むことができる権利のことです。自宅とその敷地を「居住権(住む権利)と「所有権」に分け、配偶者に居住権を認める制度です。

配偶者居住権を利用することにより、下記のような遺産分割が可能となります。

具体例

・遺産総額:5,000万円

(内訳)

自宅:3,000万円(居住権部分:1,000万円、所有権部分:2,000万円)

現金:2,000万円

・被相続人は夫、相続人は妻と子の2名

・法定相続分各:2分の1(2,500万円ずつ相続)

民法改正前(配偶者居住権の制度がない場合)

・自宅を「居住権(住む権利)と「所有権」に分割できないため、自宅を売却して、妻と子が現金を2,500万円ずつ相続する。

・妻が自宅を相続する場合、妻が500万円を子に渡し、現金2,000万円を子が相続する。

妻が自宅に住み続けるためには、妻は500万円を持ち出す必要がある。

民法改正後(配偶者居住権の制度がある場合)

・妻が配偶者居住権1,000万円を相続し、現金1,500万円を相続し、子は自宅の所有権2,000万円を相続し、現金500万円を相続できる。

妻は自宅に住み続けることができ、生活資金として現金1,500万円を相続することができる。

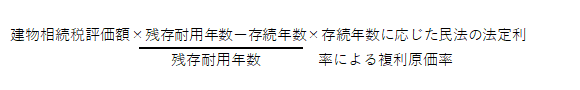

上記具体例では、居住権部分:1,000万円、所有権部分:2,000万円と仮で評価額を設定いたしましたが、配偶者居住権の評価額については以下の算式で評価いたします。

(1)配偶者居住権が設定された建物所有権の評価方法

建物の相続税評価額:固定資産税評価額をそのまま使います。毎年5⽉頃に市町村から届く固定資産税の納税通知書の「評価額」と書いてある金額です。

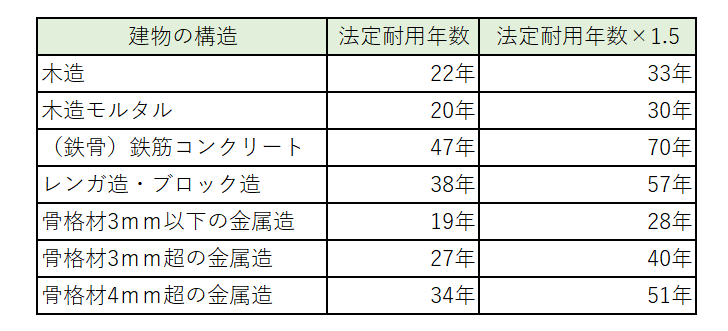

残存耐用年数:法定耐用年数(住宅用)×1.5-築後経過年数

存続年数とは、「配偶者居住権を何年間、設定したか?」という年数です。配偶者居住権を何年間設定するかは、自由に決めることができます。10年といった一定期間や終⾝でも問題ございません。

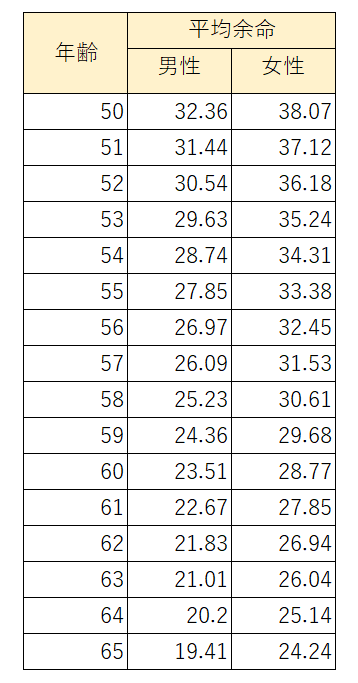

終身を設定して場合は、年齢と性別に応じた平均余命年数となります。平均余命年数は、厚生労働省が公表している「簡易生命表」から確認します。

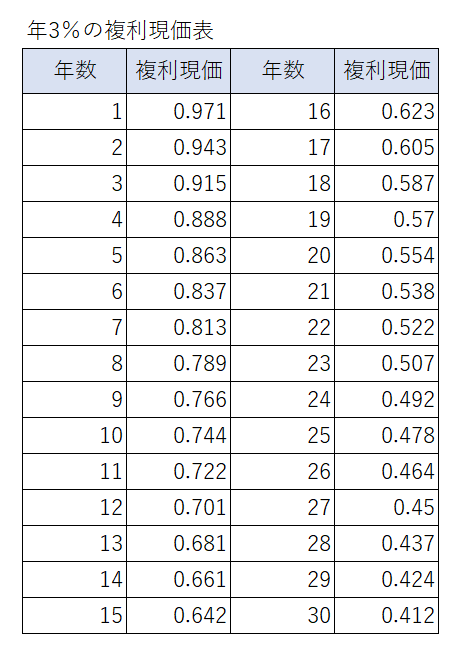

存続年数に応じた民法の法定利率による複利現価率

「法定利率」は、配偶者居住権が始まる令和2年4⽉に⺠法改正で年3%となります 。

法定利率は3年年に1度⾒直される予定です。

(2)建物の配偶者居住権の評価方法

建物相続税評価額―上記(1)の評価額

(3)配偶者居住権が設定された建物の敷地所有権の評価方法

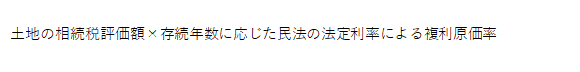

土地の相続税評価額は、路線価や固定資産評価額から求めることができます。

(4)建物の敷地に対する配偶者居住権の評価方法

土地の相続評価額―上記(3)の評価額

設例

①夫に相続発生、妻は65歳(相続発生時の年齢)

②自宅の建物相続税評価額 2,000万円

(築年数:15年、鉄筋コンクリート造)

③自宅の土地相続税評価額 3,000万円

④配偶者居住権の存続年数:配偶者の終身にわたって存続

(1)配偶者居住権が設定された建物所有権の評価額

2,000万円×(55年―24年)/55年×0.492=5,546,181円

(2)建物の配偶者居住権の評価額

2,000万円―5,546,181円=14,453,819円

(3)配偶者居住権が設定された建物の敷地所有権の評価額

3,000万円×0,492=14,760,000円

(4)建物の敷地に対する配偶者居住権の評価額

3,000万円―14,760,000円=15,240,000円

〈トップページ〉